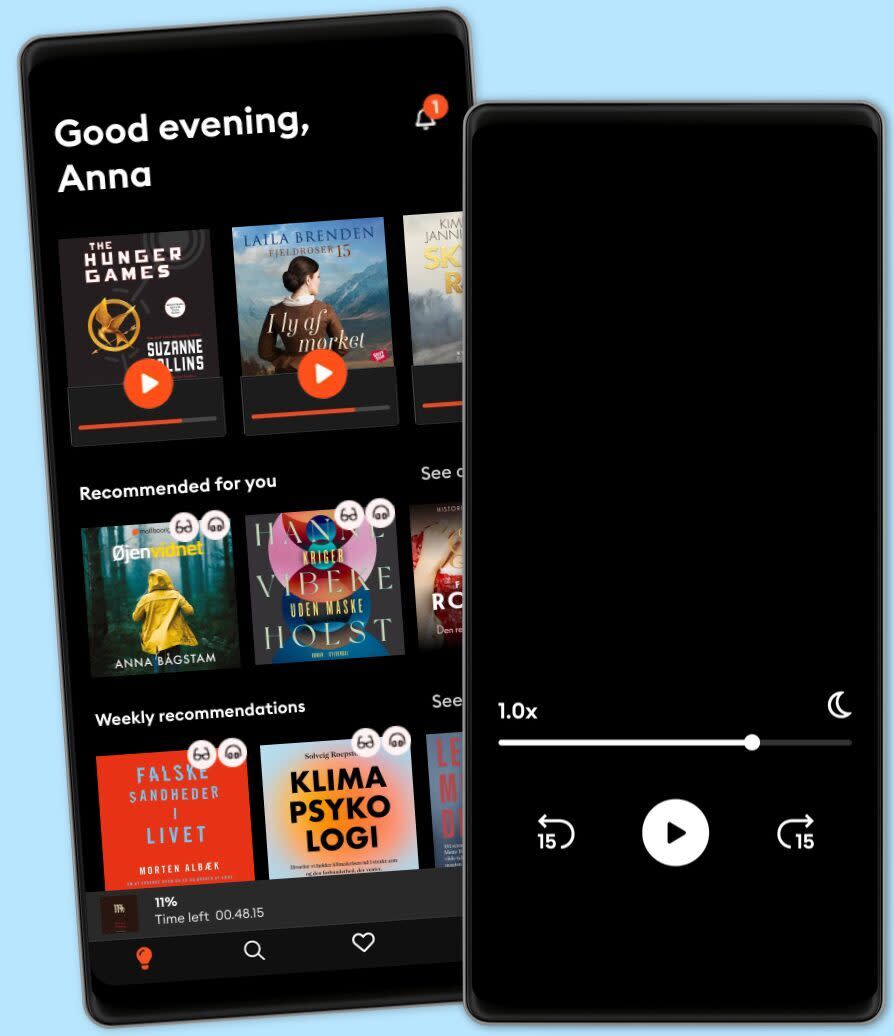

Lyt når som helst, hvor som helst

Nyd den ubegrænsede adgang til tusindvis af spændende e- og lydbøger - helt gratis

- Lyt og læs så meget du har lyst til

- Opdag et kæmpe bibliotek fyldt med fortællinger

- Eksklusive titler + Mofibo Originals

- Opsig når som helst

Sluta försöka tajma marknaden! | Spara enligt forskningen - del 3 | #142

- Længde

- 1T 19M

- Sprog

- Svensk

- Format

- Kategori

Økonomi & Business

Få saker är så lockande som att försöka tajma marknaden. Att bara vara med på uppgången och undvika nedgångarna. Egentligen borde det vara enkelt. Det är ju bara beslutet att vara inne eller ute som man behöver få rätt på. Beslutet borde man man kunna fatta till följd av ett eller flera nyckeltal, mönster på börsen eller experters råd. Att tajma marknaden måste vara mycket bättre än att bara vara passiv och sitta genom en nedgång på börsen. I dagens avsnitt tittar vi på vad forskningen säger i frågan.

I en studie (Antoons, 2016) går författaren genom 68 marknadstajming gurus förutsägelser i perioden 1999-2012. I linje med förra veckans avsnitt hade majoriteten mindre än 50 % rätt. I många fall var det alltså bättre att singla slant än att lyssna på dem. Han konstaterar att: "After transaction cost, no single market timer was able to make money." Det ledde till slutsatsen: "Det finns bara två typer av investerare; de som inte vet vart marknaden är på väg och de som inte ens vet vad de inte vet.".

Anledningen till att vi ändå håller på och försöker tajma marknaden är att det är så psykologiskt lockande. Vår hjärna älskar att se mönster, ingen gillar att förlora pengar (bevis den här veckan när börsen har fallit med 10+ % pga av Corona), vi har en övertro på vår egen förmåga och gurusen får ju faktiskt rätt på det ibland och det är supersvårt att skilja tur från skicklighet i efterhand.

Det är inte omöjligt att försöka tajma marknaden, men det är väldigt, väldigt, väldigt svårt. Framförallt för att det:

1. Krävs att vi har rätt både när vi säljer och köper - vi måste ha rätt två gånger i rad

2. Mycket av uppgångar eller nedgångar sker under ett antal enstaka dagar

3. Tajming ger fel fokus (=undvika nedgång i en marknad som över tid går mer upp än ned)

4. Uppgångsperioder är längre än nedgångsperiod

5. Fel beslut ger stora konsekvenser

Hur smärtsamt det än är det bättre att lida sig genom en nedgång än att försöka tajma den. Professor Valeriy Zakamulin som skrivit flera artiklar på marknadstajming konstaterar att:

1. Den överprestation som skapas av tajming sällan är statistiskt signifikant.

2. Tajming underpresterar ofta mot en köp-behåll-strategi i en uppåtgående marknad

3. Tajming överpresterar ofta mot en köp-behåll-strategi i en nedåtgående marknad

4. På kort sikt är det mer sannolikt att tajming underpresterar än motsatsen

5. Tajming är inte en hög avkastning/låg risk-strategi. Snarare låg-risk/låg-avkastning

Slutsatsen är således: sluta försöka tajma marknaden, stå emot känslan att göra något, kontrollera det du kan kontrollera (din reaktion, dina hinkar, din tillgångsallokering, dina mål etc) och bortse från allt annat. Framgångsrika sparare vet att det viktigaste är att rida ut stormarna och att belöningen på andra sidan är värd det.

Tack för den här veckan och på återseende i nästa. Då kommer den första delen av två med Eric Strand som svarar på väldigt många av era läsarfrågor.

Många hälsningar, Jan och Caroline

------- Länkar:

Våra bästa länkar (börja här)Kommentera, fråga eller läs i forumetReklam: Spirecta - verktyget för en välmående ekonomiReklam: RikaTillsammans-programmet ------- Reklam: Sponsra eller stöd RikaTillsammans via Patreon

Om du stödjer oss får du förutom vår stora tacksamhet även bland annat:

• mängder av extra-material, • allt ordinarie material utan reklam • tips och struktur för en bättre ekonomi, • inbjudningar till olika event samt • ett fåtal tips på spekulationer till Lär- och lekhinken

Tack till dig som följer och sponsrar oss och därmed gör RikaTillsammans möjligt.

Läs mer om vår community → ------- Disclaimer / Tänk på: Allt sparande är förknippat med risk. Dina investeringar kan både öka och minska i värde. I värsta fall kan det hända att du förlorar hela ditt insatta kapital. Historisk avkastning är inte en garanti för framtida avkastning. Alla våra avsnitt är allmän information, ska inte ses som finansiell rådgivning eller ensamt utgöra underlag för investeringsbeslut. Läs mer i våra villkor och ansvarsbegränsning.

Detta avsnitt är från 2020 vilket kan innebära att det finns ett nyare avsnitt eller att informationen är inaktuell. Fråga gärna i forumet om du är osäker.

------- Innehållsförteckning

05:19 Värdebolag är bättre än tillväxtbolag10:51 De 10 största tillväxtbolagen i Sverige15:00 Det handlar om att ha en balans19:30 Djupdykning i vad forskningen säger om marknadstajming22:47 Övning 1 Hur många mönster ser Caroline? 25:37 Övning 2 Vår hjärna älskar mönster28:10 Det är ett normalläge för börsen att vara på topp32:04 Marknadstajming försvåras av komplexitet och irrationella beteenden35:38 Väldigt lockande med enkla strategier39:10 Det finns bara två typer av investerare41:46 Var hittar Jan alla studier? 45:29 Varför håller vi på med marknadstajming? 49:03 Varför är tajming så svårt när det handlar om marknaden? 51:47 Problem med oförutsägbara uppgångar och fel fokus54:20 Enorm skillnad mellan börsens upp- och nedgångar59:16 Stora konsekvenser om man har fel • 01:03:42 - Lite mer nyanserad bild • 01:07:40 - Långa perioder av underprestation • 01:11:24 - Bättre avkastning med passivt sparande • 01:14:55 - Slutsatserna

Hosted on Acast. See acast.com/privacy for more information.

Release date

Lydbog: 1. marts 2020

Dansk

Danmark