Kleinunternehmer: Vom umsatzsteuerlichen Sonderstatus profitieren

- Sprog

- Tysk

- Format

- Kategori

Fakta

Für viele Selbstständige ist die Kleinunternehmer-Regelung des Umsatzsteuergesetzes von besonderer Bedeutung. Von ihr profitieren können sowohl nebenberuflich als auch hauptberuflich Selbstständige, wenn sie entweder nur geringe Umsätze erzielen oder hohe Umsätze, die im Wesentlichen von der Umsatzsteuer befreit sind. Manchmal ist es aber gar nicht so einfach festzustellen, ob man zum Kreis der von der Kleinunternehmer-Regelung begünstigten Unternehmer gehört. Da ist zunächst die Frage, wie der Gesamtumsatz eines Unternehmers ermittelt wird. Denn schließlich darf der Vorjahres-Umsatz eines Kleinunternehmers 22.000,00 € nicht überschritten haben. Ein weiterer Punkt ist die besondere Bedeutung des Jahreswechsels. Verlieren Sie aufgrund der Höhe Ihres Umsatzes den Anspruch auf die Kleinunternehmer-Regelung, müssen Sie Ihre Leistungen ab dem 1.1. des neuen Jahres der Umsatzsteuer unterwerfen. Das Problem dabei: Das Finanzamt teilt Ihnen den Übergang zur Regelbesteuerung gewöhnlich erst Monate oder Jahre später mit. Sie müssen Ihren umsatzsteuerlichen Status also immer selbst im Blick haben, um wirtschaftliche Nachteile zu vermeiden. Aufgrund des Wachsumschancengesetzes kommt es für Kleinunternehmer ab dem Besteuerungszeitraum 2024 zu Entlastungen. So entfällt die Pflicht zur Abgabe einer Umsatzsteuer-Jahreserklärung und die Frist für den Verzicht auf die Anwendung der Kleinunternehmer-Regelung wurde ausgeweitet. Mit unserem Beitrag "Kleinunternehmer" stellen wir Ihnen einen wertvollen Ratgeber zur Seite, der Ihnen Antworten auf alle wichtigen Fragen rund um den Kleinunternehmer-Status liefert.

© 2020 Wolters Kluwer Steuertipps GmbH (E-bog): 9783868172645

Udgivelsesdato

E-bog: 1. januar 2020

Andre kan også lide...

Vælg dit abonnement

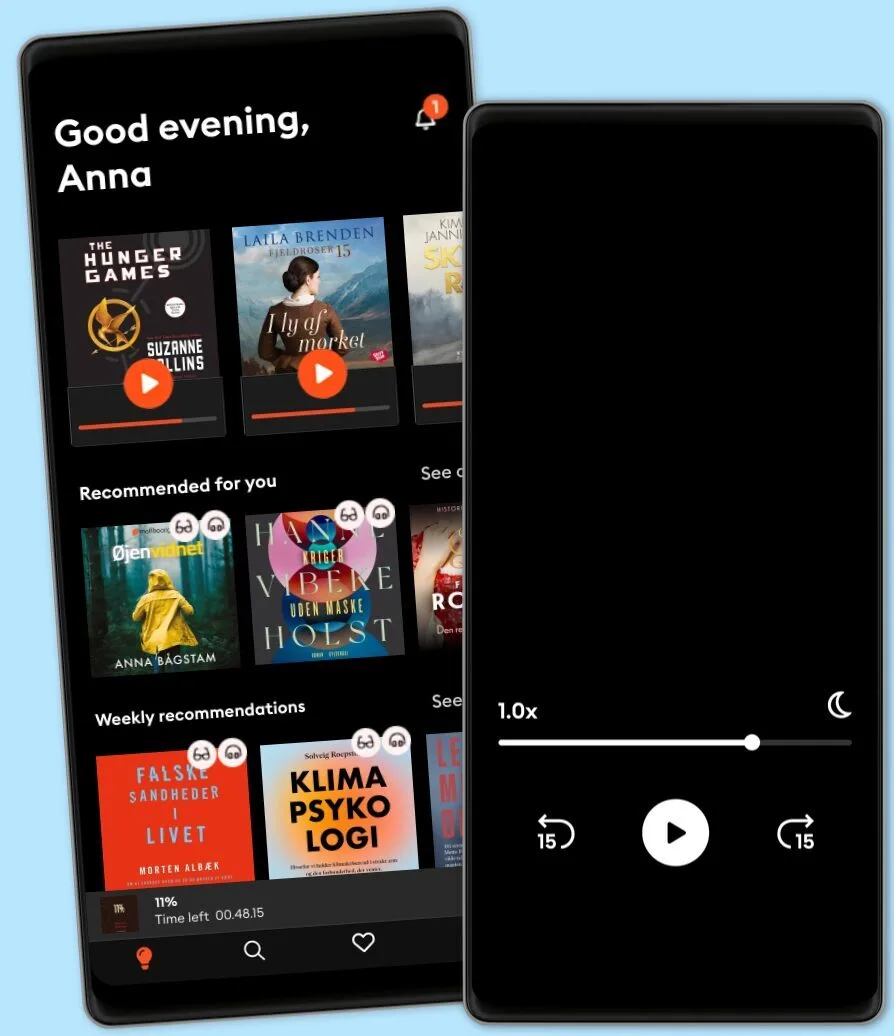

Over 1 million titler

Download og nyd titler offline

Eksklusive titler + Mofibo Originals

Børnevenligt miljø (Kids Mode)

Det er nemt at opsige når som helst

Premium

For dig som lytter og læser ofte.

129 kr. /måned

Eksklusivt indhold hver uge

Fri lytning til podcasts

Ingen binding

Unlimited

For dig som lytter og læser ubegrænset.

159 kr. /måned

Eksklusivt indhold hver uge

Fri lytning til podcasts

Ingen binding

Family

For dig som ønsker at dele historier med familien.

Fra 179 kr. /måned

Fri lytning til podcasts

Kun 39 kr. pr. ekstra konto

Ingen binding

179 kr. /måned

Flex

For dig som vil prøve Mofibo.

89 kr. /måned

Gem op til 100 ubrugte timer

Eksklusivt indhold hver uge

Fri lytning til podcasts

Ingen binding

Har du en rabatkode?

Indtast koden her